甲出版社为中国境内居民企业。2023年10月从该出版社取得所得的有关人员资料及所得情况如下:

(1)职工刘某税前月工资18000元,专项扣除3240元;刘某为独生子,其父母均已年满60周岁;刘某育有一子,现就读小学4年级,子女教育专项附加扣除由刘某按扣除标准的100%扣除;刘某1~9月已预缴税额为1764元。

(2)与驻地附近居民关某签订租赁合同,承租关某所有的一处住房作为员工宿舍,约定房屋租金为8000元1月,关某无其他应税所得。

(3)购得作家张某的文字作品手稿,支付特许权使用费150000元。

(4)为高校教师曹某出版小说,支付稿酬68000元。

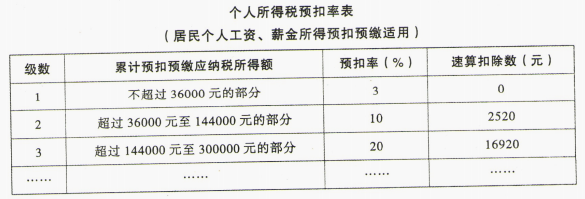

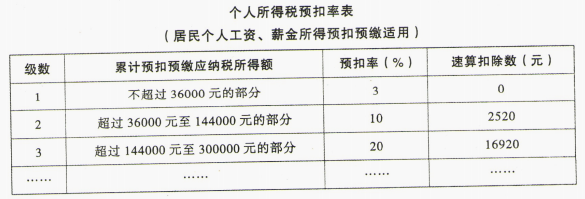

已知:工资、薪金所得预扣预缴个人所得税减除费用为每月5000元,子女教育专项附加扣除按照每个子女每月2000元的标准定额扣除,赡养老人专项附加扣除按照每月3000元的标准定额扣除,专项附加扣除选择在预扣预缴时扣除;特许权使用费所得预扣预缴个人所得税每次收入4000元以上的,减除费用按20%计算;稿酬所得预扣预缴个人所得税每次收入4000元以上的,减除费用按20%计算,收入额减按70%计算;稿酬所得、特许权使用费所得适用20%的比例预扣率。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

(1)职工刘某税前月工资18000元,专项扣除3240元;刘某为独生子,其父母均已年满60周岁;刘某育有一子,现就读小学4年级,子女教育专项附加扣除由刘某按扣除标准的100%扣除;刘某1~9月已预缴税额为1764元。

(2)与驻地附近居民关某签订租赁合同,承租关某所有的一处住房作为员工宿舍,约定房屋租金为8000元1月,关某无其他应税所得。

(3)购得作家张某的文字作品手稿,支付特许权使用费150000元。

(4)为高校教师曹某出版小说,支付稿酬68000元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为每月5000元,子女教育专项附加扣除按照每个子女每月2000元的标准定额扣除,赡养老人专项附加扣除按照每月3000元的标准定额扣除,专项附加扣除选择在预扣预缴时扣除;特许权使用费所得预扣预缴个人所得税每次收入4000元以上的,减除费用按20%计算;稿酬所得预扣预缴个人所得税每次收入4000元以上的,减除费用按20%计算,收入额减按70%计算;稿酬所得、特许权使用费所得适用20%的比例预扣率。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

- 计算甲出版社应预扣预缴刘某2023年10月工资、薪金所得个人所得税税额的下列算式中,正确的是()。A.(18000×10-5000×10)×10%-2520-1764B.18000×10×20%-16920-1764C.(18000×10-5000×10-3240×10-3000×10-2000×10)×10%-2520-1764D.(18000×10-5000×10-3240×10-3000×10)×10%-2520-1764

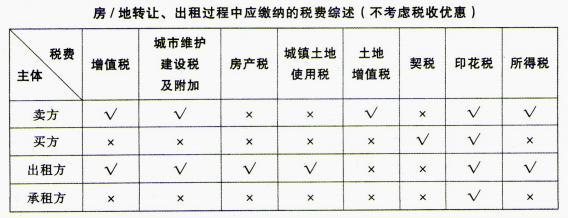

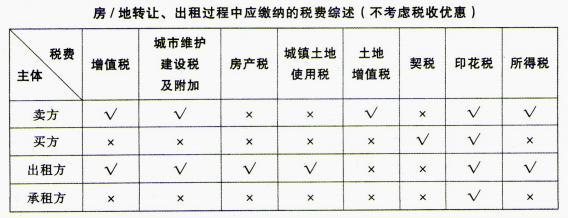

- 关某向甲出版社出租住房的下列税务处理中,正确的是()。A.关某应缴纳契税B.关某应缴纳房产税C.关某应缴纳土地增值税D.关某应缴纳个人所得税

- 计算甲出版社应预扣预缴张某特许权使用费所得个人所得税税额的下列算式中,正确的是()。A.150000÷(1-20%)×20%B.150000×(1+20%)×20%C.150000×20%D.150000×(1-20%)×20%

- 计算甲出版社应预扣预缴曹某稿酬所得个人所得税税额的下列算式中,正确的是()。A.68000×(1-20%)×20%B.68000×(1-20%)×70%C.68000×(1-20%)×70%×20%D.68000×20%×70%×20%

正确答案:

(1)C

(2)BD

(3)D

(4)C

(2)BD

(3)D

(4)C

答案解析:

(1)选项ABD均未减除子女教育专项附加扣除,予以排除。(2)(1)选项AC:出租,不转移房屋权属,不属于契税、土地增值税的征税范围;(2)选项B:个人出租住房按照4%的税率缴纳房产税;(3)选项D:个人出租住房取得的所得暫减按10%的税率缴纳个人所得税。(3)根据已知条件,张某本次取得的特许权使用费收入在4000元以上,减除费用按20%计算,预扣率为20%,因此,应预扣预缴的个人所得税税额=每次收入×(1-20%)×预扣率=150000×(1-20%)×20%。(4)(1)稿酬所得,不论预扣预缴还是年度汇算,必须“×70%”,选项A排除;(2)预扣预缴时应与4000元比较,稿酬所得每次收入4000元以上的,应预扣预缴的个人所得税税额=每次收入×(1-20%)×70%×预扣率(20%)=68000×(1-20%)×70%×20%。

个人转让/购买住房的主要税收优惠政策:

1.增值税:

(1)个人销售自建自用住房:免征。

(2)个人将购买的住房对外销售:根据不同情况,考虑全额征、 差额征、免征。

2.个人所得税:

(1)个人转让自用达5年以上并且是家庭唯一生活用房取得的所得:免征。

(2)个人换购住房:符合条件时,可以全部退还、按比例退还已缴纳的个人所得税。

3.土地增值税:个人转让住房:免征。

4.印花税:个人销售或购买住房:免征。

个人出租住房的主要税收优惠政策:

1.个人所得税:个人出租住房取得的所得:暂减按10%的税率征收。

2.房产税:个人出租住房:不区分用途,按4%的税率征收。

3.印花税:个人出租、承租住房签订的租赁合同:免征。

个人转让/购买住房的主要税收优惠政策:

1.增值税:

(1)个人销售自建自用住房:免征。

(2)个人将购买的住房对外销售:根据不同情况,考虑全额征、 差额征、免征。

2.个人所得税:

(1)个人转让自用达5年以上并且是家庭唯一生活用房取得的所得:免征。

(2)个人换购住房:符合条件时,可以全部退还、按比例退还已缴纳的个人所得税。

3.土地增值税:个人转让住房:免征。

4.印花税:个人销售或购买住房:免征。

个人出租住房的主要税收优惠政策:

1.个人所得税:个人出租住房取得的所得:暂减按10%的税率征收。

2.房产税:个人出租住房:不区分用途,按4%的税率征收。

3.印花税:个人出租、承租住房签订的租赁合同:免征。